Existem vários indicadores que mostram a saúde financeira e econômica da empresa, mas será que existe uma mais eficaz?

Gosto muito de uma afirmação de um livro de Eliseu Martins em seu livro Análise Avançada das Demonstrações Contábeis, em que ele fala sobre uso indiscriminado de muitos indicadores:

“Outro ponto: se alguém precisar de mais de meia dúzia de indicadores para fazer uma boa análise, é por que alguma coisa está errada. Se dobrar de meia para uma dúzia então, sinto muito, já passou do limite. Quanto mais indicadores utilizar, maior poderá ser o risco de perder o conjunto de vista e de se fixar em detalhes sem tanta importância, muito embora seja comum vermos alguns textos que se preocupam muito mais com uma quantidade infindável de “índices” do que com a análise crítica da capacidade de cada um deles.”

Para facilitar nosso entendimento vamos pegar o exemplo da Empresa Mangels que é de capital aberto o qual é uma empresa com sede em São Paulo, que produz manufaturados de aço e alumínio, principalmente rodas para automóveis e cilindros para gás. Esta empresa entrou em recuperação no final de 2013. Vamos analisar alguns indicadores e avaliar se alguns anos antes e os últimos trimestres, ela já demonstrava algum sinal de que isso aconteceria e o uso de alguns indicadores e compara-los em relação a sua eficiência. Lembrando que não vamos entrar em detalhes em relação as estratégias da empresa neste período, se deu certo ou não, ou seja, uma análise qualitativa. Vamos só nos concentrar nos números e ver se eles podem nos dizer algo.

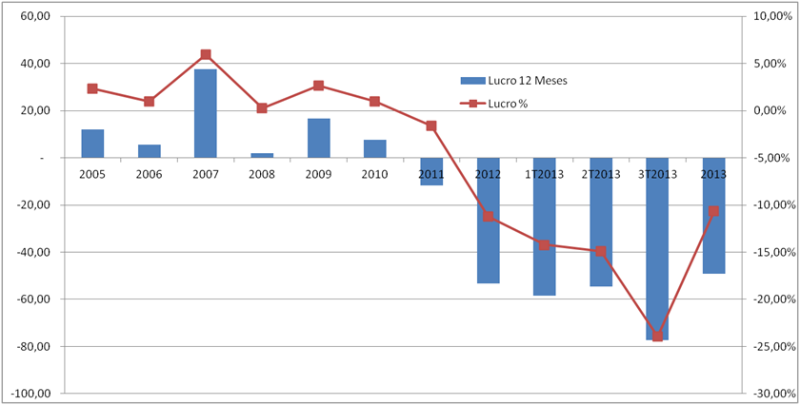

Lucro Contábil

Vamos primeiro avaliar o lucro, será que somente o esse indicador pode nos dar alguma referência em relação a isso.

Ao analisar os lucros vemos que a partir de 2011 a empresa começou a ter prejuízo, mas a empresa aguentou ainda 2 anos de prejuízo para entrar em recuperação. Claro o prejuízo foi muito grande nos períodos seguintes, mas só esse indicador não significa que a empresa pode fechar nos primeiros indícios, conforme Peter Drucker:

“Há muito tempo que uma empresa pode operar sem lucros por muitos anos, desde que possua um fluxo de caixa adequado. O oposto não é verdade. De fato, um aperto na liquidez costuma ser mais prejudicial do que um aperto nos lucros.”

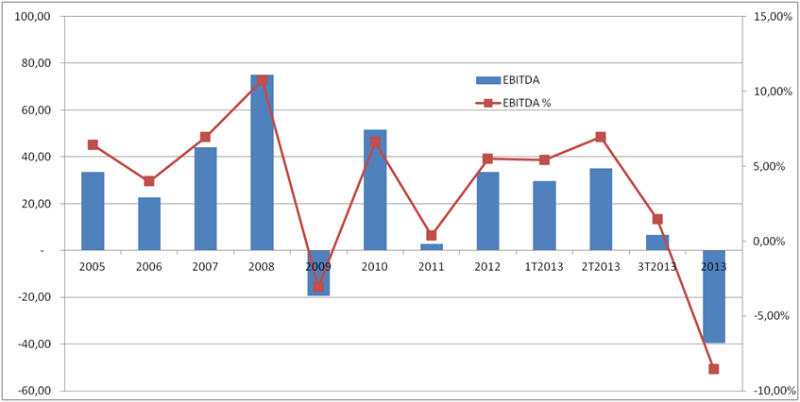

EBITDA

O EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortizatiori), que traduzido literalmente significa Lucros Antes de Juros, Impostos, Depreciação e Amortização (LAJIDA), tem ganhado espaço entre os analistas de demonstrações contábeis nos últimos anos. Na verdade ele virou um Deus no mundo das avaliações, ou melhor, num certo mundo das avaliações. Tanto que muitas empresas calculam o EBITDA para divulgar, uma vez que o mercado valoriza essa informação, mas não o utilizam internamente no processo decisório. Notem que o indicador é obtido da seguinte maneira: lucro bruto menos as despesas operacionais, excluindo-se destas a depreciação, os juros e as amortizações do período. Dessa forma, é possível avaliar o lucro referente apenas ao negócio, descontando qualquer ganho financeiro (derivativos, aluguéis ou outras rendas que a empresa possa ter gerado no período). Além disso, no cálculo do EBITDA são retirados os juros dos empréstimos contratados para alavancar as operações; sendo assim, é importante ter em conta que o EBITDA pode dar uma falsa perspectiva sobre a efetiva liquidez da empresa. Ou seja, o EBITDA é número tendente a mostrar o potencial de geração bruta de caixa, não o próprio caixa realizado, pois ele toma como ponto de partida o lucro e, como se sabe, muitas transações não se convertem em dinheiro em tão curto prazo. Ele é o caixa antes dos encargos financeiros, depreciação e impostos, isto é, uma geração bruta de caixa. Mas também nada diz sobre a qualidade dos lucros, conforme vimos.

Ao ver este gráfico, fica difícil ver uma empresa em recuperação judicial no 3T2013, pois tirando 2009 e 2013, todos os outros períodos deram positivos. Vejam que calcular o EBITDA para essas duas distintas situações resulta em informações que não são comparáveis. Pois uma indústria pode ter característica de altíssima tecnologia, cujos equipamentos precisarão ser substituídos rapidamente, portanto demandando desembolso de parte do EBITDA no curto prazo, enquanto na outra os Imobilizados são de longa vida útil, com desembolsos previstos para o longo prazo. Não dá para usar o EBITDA para equalizar esses lucros… Assim, o EBITDA conceitualmente só tem significado para empresas com características fortemente relacionadas.

A explicação para o grande uso do EBITDA na prática reside no fato de que ele é fácil de ser obtido e porque passa a impressão de ser caixa. Mas não é caixa livre, pois não são consideradas as necessidades de reinvestimentos.

Caixa Operacional

Agora vamos analisar o caixa operacional, que são as entradas das vendas – e as saídas operacionais:

Olhe que interessante a empresa têm o caixa operacional negativo nos anos que teve lucro e o caixa positivo quando possui prejuízo, mas como isso é possível?

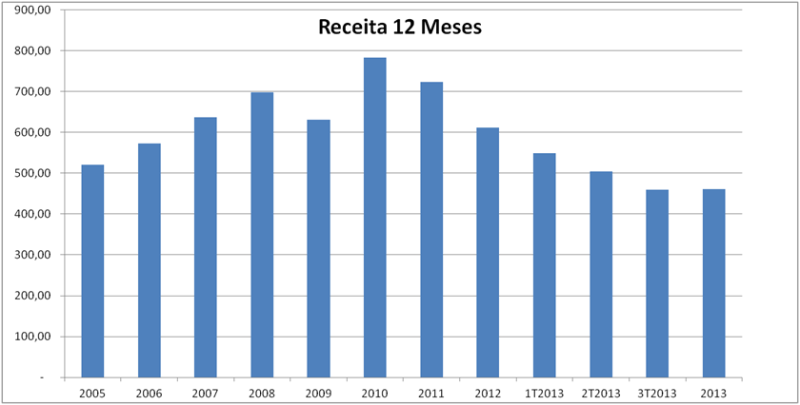

Vamos ver se a receita têm alguma relação com o resultado do caixa:

Olhe que interessante comprando os dois gráficos, vemos que a receita e o caixa operacional são duas grandezas inversamente proporcionais, aumento a receita o meu caixa diminui e fica negativo. Isto têm uma explicação é quando aumento a receita, preciso de mais capital de giro, principalmente investir em estoque e isso reflete no caixa. Quando diminuo as vendas o caixa tende aumentar.

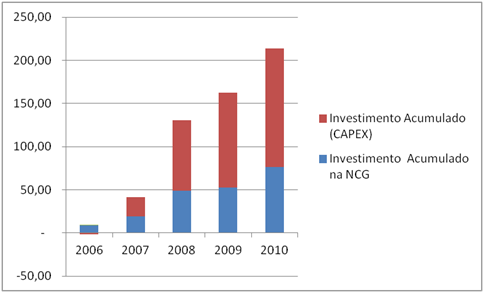

Além de investir em na NCG a empresa investiu em CAPEX, junto as duas a empresa investiu entre 2006 até 2010, um equivalente R$ 220 milhões, conforme o gráfico abaixo.

O investimento geral foi de uma taxa de 64% anuais, neste período a receita aumentou uma taxa de 5,5%, ou seja, conforme esta informação e o caixa operacional, a empresa não teria condições de bancar sozinha, então alguém pagou por isto. Neste período não houve aporte por parte dos acionistas e controladores, assim podemos concluir que a empresa obteve empréstimos de terceiros. Não vamos entrar em detalhes para que foi feito o investimento, mas tudo indica que o investimento não deu retorno, pois depois de 2011 o faturamento cai, com isso em consequência a empresa inicia seu processo para insolvência.

Vimos alguns indicadores de rentabilidade e informações financeiras das possíveis causas da insolvência da empresa, agora vamos ver indicadores de endividamento aplicáveis neste caso e sua operacionalidade em relação a realidade da empresa.

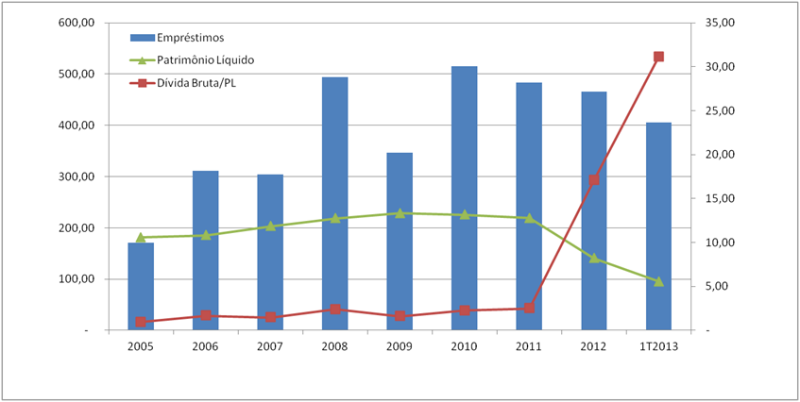

Div Bruta /Patrimônio Líquido

O primeiro indicador é muito usado pelo mercado financeiro para avaliar as empresas, particularmente este é um bom indicador de qual nível endividamento a empresa está. O índice vai depender do modelo de negócio pois, prestadores de serviço costumam ter um patrimônio baixo, assim o índice é alto. No caso da indústria não pode ser muito alto, este número não deve passar de 1 ou 100% do Patrimônio.

Conforme o gráfico vimos que a empresa sempre teve uma dívida alta em relação ao seu patrimônio, mas partir de 2011 começou aumentar, mesmo a divida caindo em valores absolutos, a patrimônio começou a deteriorar por causa dos lucro negativos, que interfere diretamente na mutação do patrimônio. Por causa disso este índice têm algumas falhas, e não mostra com exatidão a insolvência da empresa, dá somente uma noção.

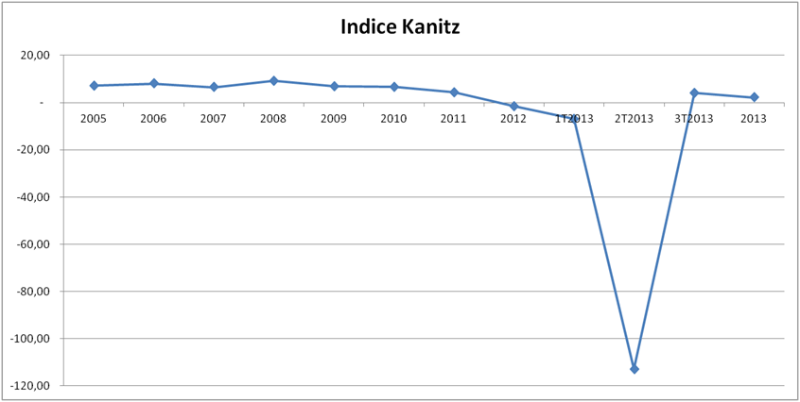

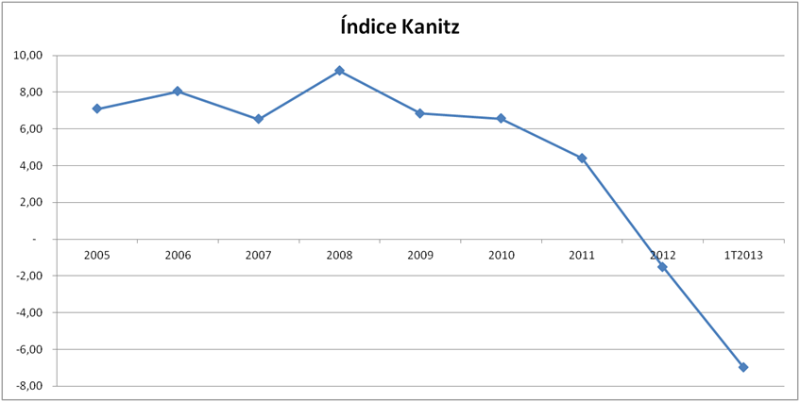

Índice de Kanitz

Existem alguns modelos que possibilitam a previsão de falências a partir da análise dos problemas econômico-financeiros da empresa. No Brasil, Stephen Kanitz (1978) também desenvolveu, na década de 70, um método chamado Modelo de Kanitz, o índice enfatiza a liquidez (análises financeiras). Este índice foi desenvolvido na época da hiper inflação, em alguns casos pode não identificar com precisão, como no caso do nosso exemplo.

Para a interpretação do fator de insolvência, são consideradas três faixas de risco:

• Baixa probabilidade de insolvência: quando F maior que 0.

• Pequena probabilidade de insolvência: F entre – 3 e 0.

• Alta probabilidade de insolvência: F menor que – 3.

O problema do índice de Kanitz é o Patrimônio liquido, no qual faz parte seu calculo, mesmo o índice piorando a partir de 2012, ele volta ao normal no 3T2013, por causa que o Patrimônio liquido fica negativo interferindo no cálculo.

Para visualizar melhor o índice, vamos colocar até 1T2013.

Mesmo o índice não acertando o período de sua insolvência, vemos que a velocidade de deterioração é muito rápida de 2011 até o início de 2013. Podemos dizer que o índice serve como referência mas ainda não é ideal.

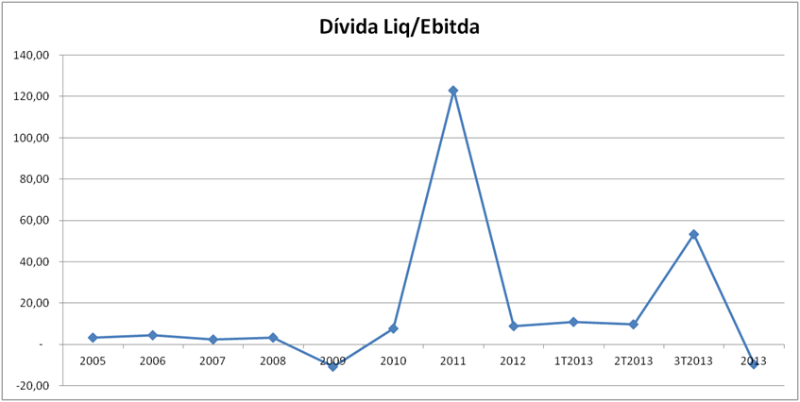

Div Liq/EBITDA

Este índice também é usado pelo mercado financeiro, e da referência de quanto tempo em anos a empresa com seu caixa consegue liquidar a divida.

Alguns especialistas divergem de o índice acima de 3 já começa a ficar perigoso, acima de 5 já fica insustentável, mas ao ver o gráfico acima vimos dois pontos acima da curva que é 2011 e o 3T2013. Vamos tirar estes dois pontos e avaliar melhor.

expurgar alguns pontos vemos que desde de 2005 este índice nunca foi baixo, onde deteriorou a partir de 2010. Creio que o índice prevê o futuro, pois a partir de 2012 a empresa não conseguiu gerar caixa suficiente para honrar seus compromissos.

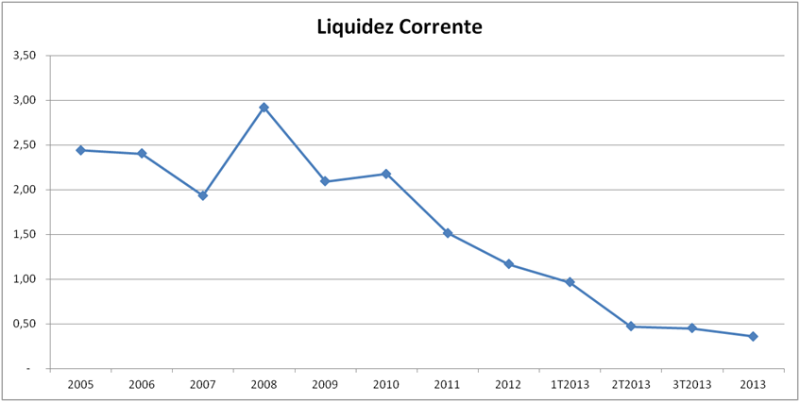

Liquidez Corrente

De todos os índices, creio que é o melhor (meu preferido). Pois ele avalia a liquidez de curto prazo, como endividamento, caixa e capital de giro, pois o que torna a empresa insolvente é a falta de liquidez. Neste caso o índice não interfere EBITDA (que pode se tornar negativo) e o Patrimônio Liquido (também pode reduzir). Este índice pode ser usado para todos os modelos de negócios.

Veja que a partir de 2010 o índice começo a piorar. Abaixo de 1 significa que a empresa não têm como honrar os compromissos de curto prazo, assim terá que emprestar recursos para manter suas operações. O interessante é como o índice mostra de uma forma simples e elegante o desgaste de sua liquidez, sem pontos fora da curva para expurgar. Veja como do primeiro 1T2013 para o 2T2013 o índice cai pela metade, assim ficando bem claro que dificilmente a empresa conseguiria sair desta situação normalmente, assim recorrendo a recuperação judicial.

Neste artigo foi mostrado alguns índices, pelo menos os principais, têm vários outros com sua importância, que vai depender do modelo de negócio da empresa. Vimos que algumas informações financeiras podem enganar, foi no caso do EBITDA, mas como disse Elise Martins, precisamos usar alguns índice para saber a real condição da empresa assim sendo o mais objetivo possível. Apesar da crítica de alguns especialistas, a liquidez corrente ainda é o melhor indicador de solvência de uma empresa, e sempre têm me ajudado em minhas análises e diagnósticos. É necessário que fique claro não é só um indicador que dará o veredito final sobre a situação mas também uma análise qualitativa é muito importante, mas isso é um assunto para outro artigo.